パートのかけもちの基礎知識 【社労士監修】

- ちょっと得する知識

- 公開日:2018年10月10日

パートや社員としてすでに働いているけれど、空いた時間で別の仕事をしてみたいと思ったことはありませんか? 魅力のあるダブルワークですが、税金や保険の知識がないとメリットが帳消しになってしまうことも。把握しておくべきポイントをご紹介します。

この記事の目次

かけもちでパートをするための基礎知識

まず最初に、安心して別のパートが始められるように、かけもちが可能かどうかを確認してみましょう。また、収入アップを期待するなら、税金や保険の知識は必須です。しっかりと条件をチェックしましょう。

パートのかけもちは可能?

2つ以上のパートをかけもちする働き方には、多くのメリットがあります。収入が増える魅力は大きいですし、空いた時間の有効活用にもなります。新しい環境で働くことで気分転換ができたり、個人のスキルアップにつながるチャンスでもあります。パートのかけもちを考えているなら、まずは「パートのかけもちは可能かどうか」という不安を取り除くところから始めましょう。

法律面からみると、現在、パートのかけもちを禁止するものは何もありません。したがって、現在のパート先と新しいパート先の両方で、雇用条件に「ダブルワーク禁止」となければ、「かけもちしてOKと解釈してよい」ということになります。はっきりしないときには、パート先に確認することが必要です。就業規則などで確認できれば確実です。

ただ、国の法律や会社の規則ではOKでも、職場や上司によってはかけもちを快く思われないことがあります。今後気持ちよく働き続けるためには、上司や人事に事前に相談しておくとよい場合もある、と心得ておきましょう。

また、「扶養の範囲内」で働きたいと考える人にとっては、新しいパート先の収入の額が、かけもち可能かどうかのポイントになります。収入が多すぎて扶養から外れてしまうと、配偶者の税金が増えたり、社会保険料を自分で払う必要が生まれることも。扶養内に留まれる収入に収めることが、かけもちするかの判断基準になることも多いでしょう。

パートをかけもちする際の注意点

かけもちであっても、それぞれが大切な仕事です。新しいパートを始めたからといって、以前からの仕事がおろそかになっては困ります。どちらの職場にも迷惑をかけないようにするのが大前提です。慣れるまで苦労もあるかもしれませんが、責任をもって勤めることを心掛けましょう。

また、かけもちをすると税金や保険に影響する場合があることも忘れてはいけません。気をつけるべきポイントを押さえておきましょう。

社会保険について

まず社会保険については、かけもちによる収入の増加で社会保険料を支払う場合が出てくること。これは配偶者の扶養から外れるためで、自分で社会保険に加入することになるからです。社会保険料は収入の約14%程度になるので、手取りの減少は避けられません。この適用には条件がありますが、大体、中小企業でパートをしている場合は年収が130万円を超えたとき、大企業(企業被保険者数501名以上)の場合は年収が106万円を超えたときと考えればよいでしょう。

なお、社会保険とは健康保険や年金を指し、雇用保険は含みません。雇用保険は別の制度なので、扶養には関係なく別の条件で加入が決まります。

所得税や住民税について

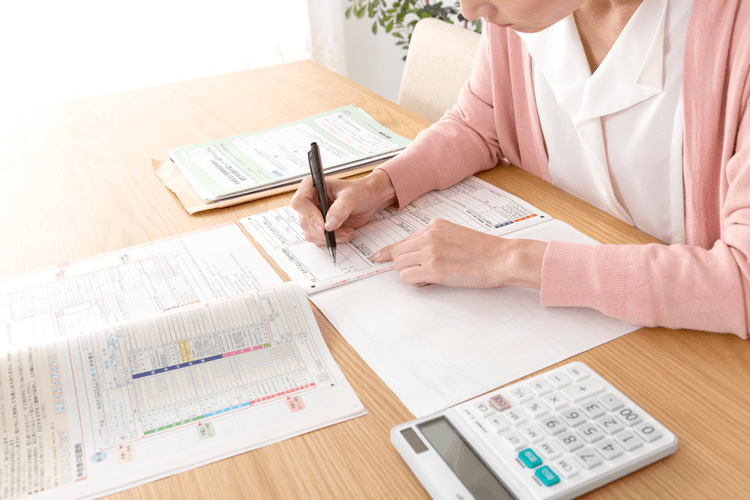

所得税や住民税といった税金関係では、「自分で確定申告をする必要がある」というのが大きな注意点です。その理由は、年末調整を受けられる会社は一つに限られているからです。

通常、メインで働いている会社で年末調整をしてもらいますが、そうすると、もう一方では年末調整を受けることができないことになります。そのため、自分で確定申告をするというわけです。確定申告をするためには、両方の源泉徴収票が必要。そして申告時、収入の合計額によって所得税が課せられたり、住民税が増えたりする可能性があることも覚えておきましょう。

税金や保険の計算は、状況により細かく変わってきます。自分の職場だけでなく、配偶者の職場にも影響があることなので、各方面と相談しながら進めるのがよいでしょう。

社員で働きながらパートをかけもちするための基礎知識

社員の副業に対する考え方が急速に変化しつつある昨今ですが、まだまだハードルは高いようです。そして、どのような形で働いても避けて通れないのが税金のこと。社員として副業を持つ際に気をつけることをチェックしておきましょう。

勤務先の就業規則を確認

もし社員として勤務しながら空いた時間にパートやバイト(副業)を考えているなら、勤務先の就業規則を確認することから始めましょう。近年の働き方改革の中で、政府は、副業の解禁を奨励する姿勢を明らかにしました。今後、副業を容認する会社も、少しずつ増えていくと思われます。もしも、就業規則で認められていれば、パートをかけもちするハードルは、ぐっと低くなります。

しかし現状では、企業の大半がいまだに否定的な立場で、就業規則において副業を禁止していることが多いようです。そのために、現在パートをかけもちしている人の多くは、副業禁止の職場で、秘密でダブルワークをしているということになります。また、禁止・容認に関わらず、本業の勤務先にはダブルワークを秘密にしたい人も多いようです。本業がおろそかになっていると思われたり、仕事の評価に悪影響が出たりすることを避けたい気持ちが働くからでしょう。

しかし、多くの場合、秘密にしていても本業の会社にはバレてしまうことが多いということも知っておきましょう。きっかけは年末調整です。パートで副収入を得たことで翌年の住民税が増額し、年末調整時にそのことが会社に伝わってしまうためです。

居住する市区町村の役所では、複数の給与がある場合にはその合計金額から住民税の額を算出し、住民税決定通知書を作成します。そして給与額の最も高い会社、つまり一般的には本業の会社に通知します。このタイミングで、給料に比べて住民税の額が不自然に高ければ、会社の給料以外になんらかの収入があること、つまり副業があることがバレてしまうわけです。

確定申告は必要?

パートをしている会社で年末調整を行っていなければ、確定申告が必要です。またパートをかけもちしている場合には、年末調整は1社でしかできないので、原則として確定申告が必要になります。また、年の途中で退職をしていて今は無職の場合も年末調整が行われないので確定申告が必要となります。

また、パートの収入が「給与」となっているか「報酬」や「手数料」となっているかで、確定申告時の計算が変わってくるので注意が必要です。確定申告では、「給与」には経費は認められませんが、パートという名前であっても、労働者として雇用されているわけではなく、業務委託として請負で仕事をしている場合には、「給与」ではなく、「報酬」や「手数料」という名前で支払いがされている場合には経費が認められ、収入から経費を差し引いた額に所得税がかかります。必要経費が多ければ多いほど、支払う所得税は少なくなり、還付される所得税が増えるというわけです。

その場合、必要な経費の領収書などはきちんと保管しておき、必ず確定申告を行いましょう。

まとめ

パートを複数かけもちするにしても、社員として働きながらパートをかけもちするにしても、メリットは収入アップだけではないはず。職場が2つあることで、スキルアップが期待できたり、環境が変わるので気分転換にもつながります。ただし、税金や保険の問題をクリアしておくことが大前提です。賢く準備して、新しい働き方にチャレンジしてみましょう。

記事に関する問合せは、ご意見・お問い合わせよりお寄せください。

※個別の相談はお受けできかねます。予めご了承ください。