2025年(令和6年)源泉徴収票の見方!何がわかるのか、いつ必要になるのか疑問を解決!

- ちょっと得する知識

- 公開日:2025年3月25日

年末調整後や退職時に会社からもらう源泉徴収票について、イマイチ理解できていない人も多いでしょう。今回は2024年に行われた定額減税の記載内容も踏まえながら、源泉徴収票の見方について解説します。また、源泉徴収票を紛失した時の対策や、間違いがあった場合の対応方法もご紹介。自身の年収や納税状況をしっかりと知りたい人は、ぜひご一読ください。

この記事の目次

源泉徴収票とは給与額や税額が記載された書類

年末になると会社から従業員へと配布される源泉徴収票は、会社がその年の1月1日〜12月31日までの間に、従業員に支払った給与額や源泉徴収した税額などが記載されている書類です。

会社は国に対して毎月従業員の給与や報酬から所得税を、従業員の代わりに納税をする源泉徴収を行う義務があります。もし、源泉徴収を行わなかった場合は、罰則を受ける可能性もあります。源泉徴収を毎月行い、年末に徴収した金額と本来徴収すべき金額が合っているかを調整するのが年末調整です。

年末調整後に、本来の税額や支払い給与額などが記載された源泉徴収票が配布されます。源泉徴収票は以下の条件を満たしている場合は2通発行され、1通は従業員にもう1通は税務署へ提出します。

• 年末調整をしたもののうち、給与等の支払金額が500万円を超えるもの

• 年の途中で退職して、給与等の支払金額が250万円を超えるもの

• 法人の役員のうち給与等の支払金額が150万円を超えるもの

なお、源泉徴収票は給与所得の源泉徴収票と、退職所得の源泉徴収票の2種類があります。退職金を受け取った際は、2通あることを忘れないようにしましょう。

源泉徴収票をもらえるタイミング

原則、源泉徴収票は年末調整の計算が終わった後に、会社から発行されます。そのため、受け取るのは年に1回が基本です。源泉徴収票がもらえるのは、主に以下のタイミングです。

• 年末調整の計算後

• 確定申告時

• 退職時

• 収入証明が必要なとき

しかし、年の途中で退職をした場合は、退職から1ヶ月以内に退職をした会社から源泉徴収票が発行されます。また、ローンの借入審査のためなど、収入証明の提出を求められる場合も源泉徴収票の発行を依頼する必要があります。

源泉徴収票が必要なタイミング

もらった源泉徴収票は、提出する場合もあります。源泉徴収票が必要となるのは、主に以下のようなタイミングです。

• 転職先で年末調整を行う時

• 確定申告を行う時

• ローンの審査を受ける時

• 家族の扶養に入る時

• 保育園の利用申請をする時

• クレジットカードを発行する時

源泉徴収票は収入証明書として利用できるため、必要となるタイミングが多くあります。主に住居や車を購入した際のローンの審査を受ける時や、クレジットカードの申し込みをする際などです。また、年末調整を転職した会社で受ける時や確定申告を行う際など、本来の所得税額の計算のためにも必要となる場合があります。

源泉徴収票は再発行できるのか

発行された源泉徴収票を収入証明として提出した後に、別の審査のために提出が必要となった場合や紛失した場合は、勤務している会社や日本年金機構に依頼をすると再発行が可能です。源泉徴収票の再発行が必要となった場合は、まずは会社へ連絡してみましょう。発行までに時間がかかる可能性もあるため、余裕を持って期日の1ヶ月ほど前までに発行依頼の連絡をします。

手元に源泉徴収票が届かない場合

会社の倒産によって源泉徴収票が発行されない、再発行を依頼したが手元に届かない場合は、税務署へ「源泉徴収票不交付の届出書」を提出します。届出書が認められれば、税務署から会社に対して源泉徴収票を発行するように通達を行なってくれます。どうしても会社が源泉徴収票を発行してくれない場合は、一度税務署へ相談しましょう。

源泉徴収票の見るべきポイント

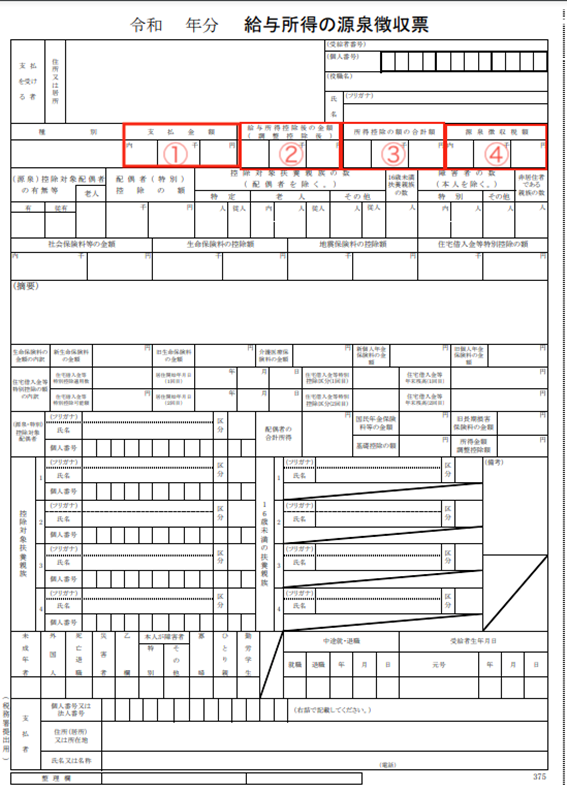

源泉徴収票の見方がよくわからなければ、自身の年収や納税状況がわかりません。以下では、基本的な源泉徴収票の見るべきポイントと見方を解説します。特に見ておくのは、以下の4箇所です。

①支払金額

支払金額に記載されている金額が、個人の年収です。具体的には給与や賞与、残業代、手当など支給された金額の総額が記載されています。ただし、非課税扱いとなる通勤手当や出張経費などは支払金額には含まれません。

支払金額欄に金額が内書きされている場合は、源泉徴収票作成時点で支払われていないが、年末までに支払いが確定している給与があることを指します。

➁給与所得控除後の金額

給与所得控除後の金額には、支払金額から給与所得控除を差し引いた金額が記載されています。個人事業主の場合は、収入から仕事に使用した文房具などを経費で差し引けますが、会社員の場合は経費が発生しない場合もあります。

しかし、会社員にも一定の必要経費は発生しているという考えのもと、一定額を経費として差し引いています。それが、給与所得控除後の金額です。給与所得控除額は、以下のように年収によって異なります。

| 収入金額 | 給与所得控除額 |

|---|---|

| 162万5,000円以下 | 55万円 |

| 162万5,000円超180万円以下 | 収入金額×40%-10万円 |

| 180万円超360万円以下 | 収入金額×30%+8万円 |

| 360万円超660万円以下 | 収入金額×20%+44万円 |

| 660万円超850万円以下 | 収入金額×40%+110万円 |

| 850万円超 | 195万円 |

引用元:国税庁「源泉徴収のしかた 令和6年版」

➂所得控除後の金額

所得控除の合計額が、記載されています。所得控除には、以下のようなものがあります。

• 基礎控除

• 社会保険料控除

• 扶養控除

• 配偶者控除

• 配偶者特別控除

• 生命保険料控除

• 地震保険料控除

• 障害者控除

• 小規模共済等掛金控除

• 勤労学生控除

• ひとり親控除

• 寡婦控除

雑損控除と医療費控除、寄附金控除は年末調整の対象外となるため、ここには記載されません。もし適用を受ける場合は、個人での確定申告が必要です。

④源泉徴収額

源泉徴収額には、1年間に支払った所得税の合計額が記載されています。源泉徴収額は「給与所得控除後の金額-所得控除の合計額」で計算ができます。差し引きをした金額に、所得税率と復興特別所得税率の2.1%を掛けると所得税の合計が算出できる仕組みです。

課税対象の金額による、所得税率の違いは以下の通りです。

| 課税対象額 | 所得税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超330万円以下 | 10% | 9万7,500円 |

| 330万円超695万円以下 | 20% | 42万7,500円 |

| 695万円超900万円以下 | 23% | 63万6,000円 |

| 900万円超1,800万円以下 | 33% | 153万6,000円 |

| 1,800万円超4,000万円以下 | 40% | 279万6,000円 |

| 4,000万円超 | 45% | 479万6,000円 |

〈例〉差し引きをした後の課税対象金額が、160万円だった場合

160万円×5%+控除額0円=8万円

8万円×2.1%=8万1,600円

源泉徴収額は8万1,600円

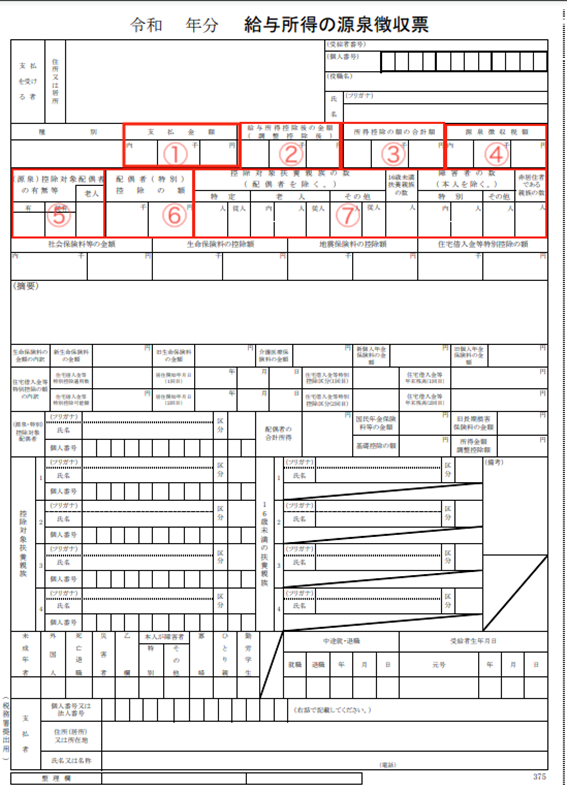

【配偶者や扶養親族がいる場合の源泉徴収票の見方】

配偶者や扶養親族がいる場合は、基本的な項目以外にも、見ておくべき箇所があります。

⑤控除対象配偶者の有無

配偶者がいる場合に○が付きます。

⑥配偶者(特別)控除の額

配偶者控除または、配偶者特別控除の額です。ただし、以下の条件に該当している場合は、配偶者に関する控除は受けられません。

• 受給者本人の年金が1,000万円を超える

• 配偶者の合計所得金額が48万円以下

• 配偶者の合計所得金額が133万円以上

⑦控除対象扶養親族の数

は受給者が、扶養している親族の人数を記載します。大学生であれば、左端の「特定」両親の場合は「老人」と、該当の箇所に人数が記載されます。記載されている人数に間違いがないか、各種金額と合わせて確認しましょう。

引用元:国税庁「令和 年分 給与所得の源泉徴収票」

源泉徴収票に関する注意点

源泉徴収票を見る際に、知っておきたい内容・注意点をご紹介します。特に2024年に行われた定額減税について、記載されているか一度確認してみましょう。

収入と所得の違いを知っておく

源泉徴収票を見る前に、収入と所得の違いを知っておくとスムーズに内容を理解できるでしょう。

収入

収入とは会社員の場合、会社から支給された給与やボーナスを含めたお金の総額を指します。源泉徴収票でいえば、支払金額の欄が該当します。

所得

所得とは収入から、必要経費を引いた額のことです。源泉徴収票の、給与所得控除後の金額が所得になります。

自身に入ってきている金額を指していますが、内訳が変わってくるため、言葉の意味を理解しておきましょう。

令和6年分は定額減税に注意

定額減税とは、2024年の6月頃に継続する物価高への対応方法として実施された、1回限定の対策です。一人につき所得税を3万円、住民税を1万円の減税が行われました。独身者の場合は合計4万円、扶養親族がいる場合は、納税者に人数分(4人家族なら16万円)の減税措置が行われています。

源泉徴収票では、定額減税で控除した年調減税額の合計を「源泉徴収時所得減税控除額○○円」と記載されています。もし、控除しきれなかった金額がある場合は「控除外額○○円」となっています。

源泉徴収票が間違っている場合もある

源泉徴収票に記載されている内容は、間違っている場合もあります。間違いが起きやすいのは、各種所得控除の金額や種類です。場合によっては支払給与額が違っていた、保険料控除に使用する書類を提出し忘れたまま、年末調整が行われたなどの可能性もあるでしょう。

源泉徴収票が発行された後に間違いに気づいた場合は、一度会社側に報告をします。しかし、源泉徴収票を発行した後は、会社側でのやり直しはできません。正しい税額を確定させて申告するには、確定申告を行う必要があります。

特に間違いが起きやすいのは、以下の箇所です。

• 住宅ローン減税

• 扶養控除

• 生命保険の新旧

住宅ローン減税は1年目のみ自身で確定申告を行い、2年目以降は会社に書類を提出して年末調整で対応を行います。そのため、会社側にとって初めてとなる、2年目のタイミングで記載が漏れるなどの可能性があるでしょう。

また、扶養親族の増減があった場合も、源泉徴収票をしっかりと確認しておきましょう。区分が違う、金額が異なっている、そもそも扶養親族の人数にカウントされていないなど、ミスが見つかる可能性も。

源泉徴収票の見方を知っていないと、記載されている内容の間違いにも気づけません。場合によっては追加の徴税や、還付金の還元などが行われる場合もあるため、内容に間違いがないか、源泉徴収票をもらった後は確認しましょう。

まとめ

源泉徴収票の見方や利用する場面、計算方法などについてご紹介しました。源泉徴収票は自身の年収はもちろん、納税状況を知るためにも大事な書類です。源泉徴収票を受け取った際は、必ず内容を確認しましょう。

源泉徴収票を見る際は、支払金額と給与所得控除後の金額、所得控除後の金額、源泉徴収税額の4項目を確認します。年収から税額を計算するために、必要な金額が算出されているため、間違いがないか自分でも一度計算してみます。

年末調整後や退職時に渡される源泉徴収票は、自身の年収や税額を知るためはもちろん、収入証明のためにも必要な書類です。渡された際は必ず保管しておきます。また、紛失した時は、早めに再発行を依頼しましょう。