パート勤務を始めるなら――覚えておきたい所得税の知識と扶養の範囲

- ちょっと得する知識

- 公開日:2018年8月20日

年に何万円くらい収入を得ると、所得税がかかるようになるの? そもそも、パートは所得税を支払わないといけないの? これからパートを始める人も、今、パート勤務をしている人も必ず知っておきたい所得税と扶養の基本を詳しく解説! 税と扶養の正しい知識を身につけて、賢い働き方を選べるようになりましょう!!

この記事の目次

所得税と控除の基本

所得税とは?

所得税や住民税、消費税に固定資産税。税金っていろいろあるし、なんだか難しそう――。でも、苦手意識をもって避けていると、いつまで経ってもわからないまま。そこで、まずは所得税の基本知識を身につけるところから始めましょう。

[所得税は、収入から控除や経費を引いた所得に課せられる]

パートで勤務している皆さんは、日々の労働の対価として「給与収入」を得ています。

たとえば、時給950円で1日4時間、月に15日働いた場合。

950円×5時間×15日=71,250円

こちらが月の給与収入になります。

この収入から「控除」や「経費」を引いたものを、「所得」といいます。

給与収入を得ているパートの場合、収入から「給与所得控除」と所得税の「基礎控除」が引かれたものが、所得になります。

「所得税」とは、所得に対して課せられる税金のこと。つまり、収入から控除や経費が引かれた額に対して、税金がかかるわけです。

扶養控除を受けるメリットとは?

ここで注目したいのは、控除を受けるメリットです。

[所得税が発生しない]

前述の通り、パート勤務の場合、給与収入から給与所得控除と所得税の基礎控除が引かれます。給与所得控除が最低65万円。所得税の基礎控除が38万円。合わせて計103万円の控除が受けられることになります。そのため、年間の給与収入が103万円以内の場合、給与所得控除と所得税の基礎控除の計103万円を引くので、所得はゼロになるわけです。

つまり、パート勤務で年間の給与収入が103万円以内であれば、所得がゼロになるので所得税は課せられません。

[配偶者控除を受けられる]

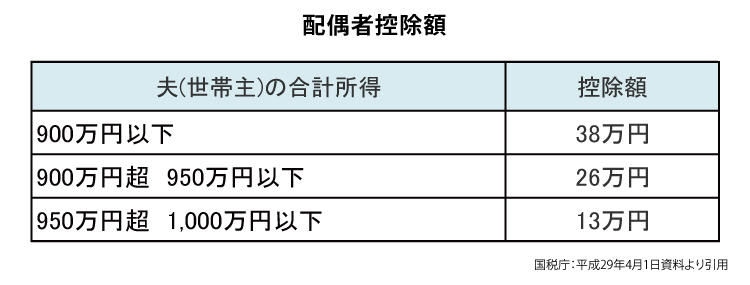

さらに、夫(配偶者)側にも「扶養控除」が適用されます。扶養控除とは、納税者に扶養家族がいる場合、一定の金額を控除される制度のこと。パート勤務している妻の年間収入が150万円以下であれば、夫は「配偶者控除」分を所得税から控除されます。控除される額は38万円。夫の収入が900万円を超えると、控除額が段階的に下がっていきます。

このように、妻の収入が一定の額を超えなければ夫の扶養内となり、所得税を支払う必要がなくなったり、夫側にも配偶者控除を受けられるというメリットがあります。そのため、パート勤務をしている方の多くが、「扶養範囲から外れないためには、毎月いくら働けばいいのだろう」と計算し、勤務時間を調整しているのです。

扶養の範囲内とは?

収入や所得税、控除や扶養の意味を理解できたら、次は扶養の範囲内で働くための方法を考えていきましょう。扶養内で働くには、年間の収入をいくらにおさえればよいのでしょうか?

[年間収入を103万円以内におさえる]

最初に意識してほしいのが、「103万円の壁」です。103万円に収まるように働けば所得税の支払いが発生せず、夫側も配偶者控除の最大額である38万円を所得から引かれるからです。ただし、年間収入が103万円以内でも、住民税(市町村民税と都道府県民税の合計)が発生するケースがあるので注意しましょう。

住民税は、一定以上所得がある人が同じ金額を負担する「均等割」と、所得金額に応じて負担額が変わる「所得割」の2つがあります。年間収入が98万円を超えると、地域によって住民税の均等割が発生します。均等割額は、2023年度まで5000円です。

さらに、100万円を超えると、住民税の所得割が課せられます。所得割の標準税率は10%で、所得に税率をかけた額が所得割として課せられます。年間収入が100万円~103万円ゾーンにいる方は、収入から住民税の所得割分を引いた額が所得になるので、住民税の控除を受けたい場合は、収入を100万円(地域によっては98万円)以下におさめるようにしましょう。

[年間収入を103万円以上150万円以内におさえる]

年間収入が103万円を超えると所得税が発生しますが、150万円以内であれば「配偶者控除」を受けることができます。配偶者控除額は夫の所得金額によって38万円、26万円、13万円と段階的に下がっていき、夫の所得が1,000万円を超えると控除額がゼロになります。

[年間収入を201万円内におさえる]

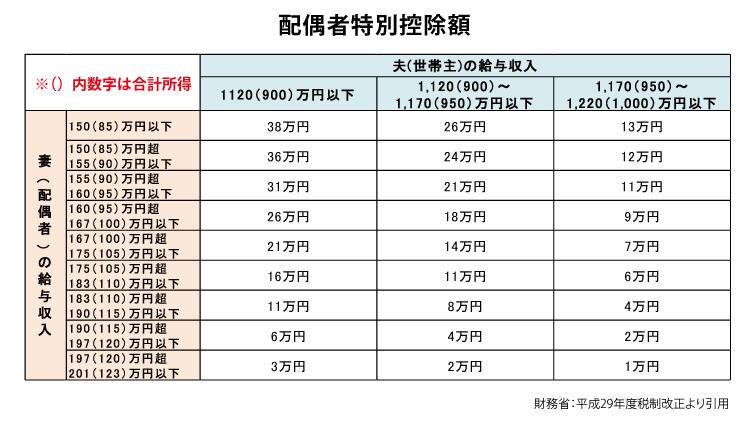

年間収入が103万円を超えると配偶者控除が受けられなくなりますが、201万円以内であれば「配偶者特別控除」が適用されます。控除額は妻の収入によって段階的に下がっていきます。また、配偶者控除と同様に、夫の所得によっても控除額が異なります。以下の表に配偶者特別控除額をまとめたので、夫の収入も照らし合わせて、いくら控除されるのかチェックしてみましょう。

106万円の壁に注意しよう

ここまで説明してきたのは、所得税や住民税の控除についてですが、実は、社会保険も、社会保険上の配偶者などの扶養家族になることで社会保険料の負担がなくなります。

収入のない主婦(主夫)の場合、配偶者の社会保険に加入するため、社会保険料を支払う必要はありません。パート勤務の場合も、収入が一定額を超えなければ主婦(主夫)と同様に配偶者の扶養範囲となり、社会保険料が発生しません。しかし、社会保険加入条件を満たすと本人も社会保険に加入することになり、厚生年金や健康保険を自己負担する必要があります。加えて、40歳以上になると、介護保険料も発生します。

[年間収入を130万円以内におさえる]

社会保険で扶養となる条件は、本人の労働時間が正社員の3/4以下で、かつ見込み年収が130万円以内であること。月の収入が10万8,334円を超えなければ社会保険の扶養範囲となることを覚えておきましょう。ただし、この条件を満たしていても、妻の年収が夫の年収の半分を超えてしまうと扶養から外れてしまうので注意しましょう。

[年間収入を106万円以内におさえる]

本人の労働時間が、正社員の3/4以上ある場合には、本人が社会保険に加入する義務があります。また、以下の条件に当てはまる場合も社会保険に加入する必要があります。

(1)週の労働時間が20時間以上

(2)1か月の賃金が88,000円以上(年106万円以上)

(3)雇用期間の見込みが1年以上ある

(4)学生ではない

(5)以下のいずれに該当する

1 従業員501人以上の会社に勤務

2 従業員500人以下の会社に勤務し、社会保険加入について労使合意がされている

つまり、従業員501人以上の会社に勤務している(または労使合意がある)場合、年収106万円が社会保険加入の目安となるわけです。

勤務する会社の従業員数に関する条件もあるので、皆さんが「103万円」と「130万円」のどちらの壁を意識すべきか、確認しておきましょう。

まとめ:控除の範囲や条件を意識して働こう

いかがでしたか? 所得税の控除と社会保険の扶養に入れるかどうか。それぞれ条件が異なり、しかも妻や夫の収入により控除額が細かく分類されているので、すべてを理解するのはとても大変ですよね。まずは、「夫の扶養範囲内に入ると"所得税の控除"と"社会保険の負担がなくなる"」ことを覚えましょう。次に、それを受けるためには、年収をどのくらいの額におさえればよいのかを理解しましょう。

すべてを覚える必要はありません。長く働いているうちに、「所得税の控除はいくらだっけ......」と知識があいまいになることだってあるでしょう。「あれ?」と思うことがあったらこの記事を読み返して、皆さんがどの条件に当てはまるのか再確認してみてください。

関連求人