もしもパート勤務で所得税がかかったら? 所得税の計算方法!

- ちょっと得する知識

- 公開日:2018年8月20日

- 最終更新日:2021年11月12日

扶養の範囲内で働いているのに、給与明細を見ると月によっては所得税が引かれていることがあります。パートの所得税って、どんな基準で発生するのでしょうか? 今回は、パートの所得税について解説。所得税が発生する基準や計算の方法、年収別のシミュレーション、さらには確定申告でお金が戻ってくるケースまで、盛りだくさんの内容です!

この記事の目次

パート勤務の所得税入門

そもそも、所得税はどんな場合に課税されるの?

「所得税」は、個人の「所得」に対して課せられる「税」のことです。

個人の所得は、所得税法によって「利子所得」「配当所得」「不動産所得」など10種類に分類されています。これら10種類のうち、パート勤務している皆さんは、企業から給与を得ているので「給与所得」に分類されます。

所得税は、日々のパートで得た収入から「給与所得控除」と「基礎控除」を引いた「課税所得金額」をもとに算出します。給与所得控除は最低65万円、基礎控除は38万円です。

つまり、パート収入が両方を合わせた103万円を超えなければ、課税所得金額が0円となり、所得税は発生しません。そして所得が0円になるので、夫の扶養内になります。所得税が発生するのは、103万円を超えてからです。なお、収入が103万を超えても、150万円以内であれば配偶者特別控除が満額、150万円~201万円以内でも配偶者特別控除を段階的に受けることができます。夫の所得から控除分の金額が差し引かれるので、夫の所得税が少なくなります。

「103万円を超えないようにするには、毎月いくらくらい働けばいいのだろう」

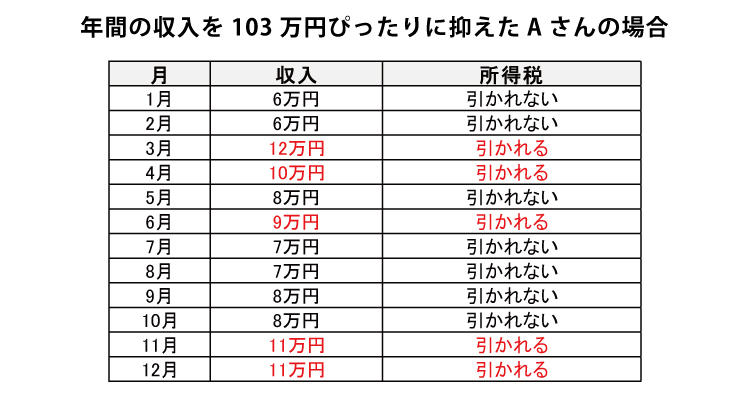

夫の扶養内になるよう勤務時間を計算しても、給与明細を見ると所得税が引かれていることがあります。これは、月の非課税枠を超えてしまったからです。パートの場合、8万8,000円を超えた場合に所得税や復興特別所得税が差し引かれます。

上の表をご覧ください。Aさんは年間の収入が103万円以内になるよう、毎月、勤務時間を調整していきました。1・2月はあまり働かなかったため、3月にたくさんシフトを入れて働いたところ、所得税が引かれてしまいました。その後も4月、6月、11月、12月が非課税枠の8万8,000円を超えたため、所得税が給与から引かれました。

パート勤務も確定申告をすれば、税金が戻ってくるの?

扶養内で働いたのに、所得税が引かれるなんて!

あらかじめ引かれてしまった所得税は、取り戻すことができないのでしょうか?

年間の収入が103万円以内であれば、「年末調整」で多めに支払った税金が戻ってきます。年末調整とは、その年の1月1日から12月31日までに支払われた所得や所得税を再計算すること。月ごとに差し引かれていた所得税があっても、年収が103万円を超えなければ、会社が余分に払った所得税分を戻してくれます。

しかし、パート勤務の場合、年末調整をしてくれない企業もあります。その場合は、確定申告をすれば税金が還付されます。たくさん働いて所得税が引かれている月がある方は、会社から「源泉徴収票」をもらって、ぜひ確定申告をしましょう。

所得税を自分で計算してみよう

パートの所得税計算方法

所得税は、1月1日から12月31日までの所得の合計から算出します。この記事の冒頭で説明したように、収入が給与所得控除と基礎控除の合計額である103万円を超えなければ、所得税は発生しません。では、103万円を超えて働いた場合、どのくらい所得税が引かれるのでしょうか。

3つのステップで所得税を計算してみましょう。

Step① 課税所得金額を計算する

まずは収入から給与所得控除と所得控除を引いて、課税所得金額を割り出します。

[課税所得金額の計算方法]

収入-給与所得控除-所得控除=課税所得金額

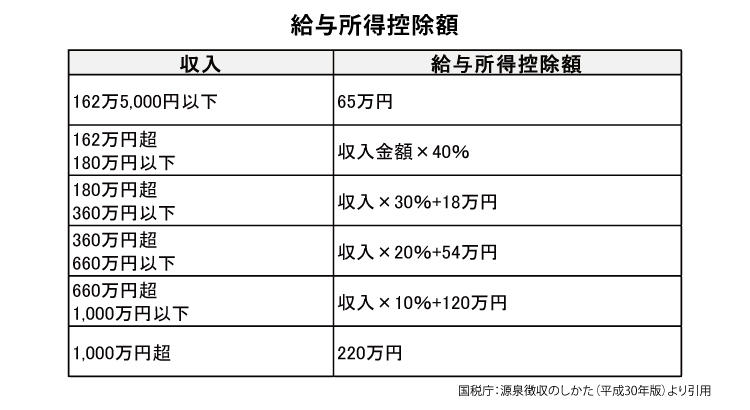

給与所得控除の額は年収によって異なります。以下の表を参考にして、皆さんの年収がどこに該当するか確認してみましょう。

所得控除は、以下の14の種類に分類されています。前述の「基礎控除」も所得控除の1つで、誰に対しても等しく適用されるものです。基礎控除以外に該当するものがある方は、控除分を収入から差し引きます。

所得控除の分類

雑損控除/医療費控除/社会保険料控除/小規模企業共済等掛金控除/生命保険料控除/地震保険料控除/寄附金控除/障害者控除/寡婦控除・寡夫控除/勤労学生控除/配偶者控除/配偶者特別控除/扶養控除/基礎控除

Step② 所得税を計算する

課税所得金額を割り出したら、いよいよ所得税の計算です。

[所得税の計算方法]

所得×税率-控除額=所得税額

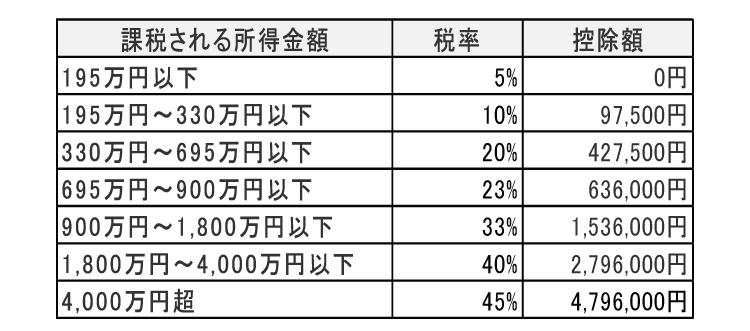

所得税は、課税所得金額に税率をかけて割り出します。税率は収入によって異なり、収入が195万円を超えると、さらに控除分が引かれます。課税される税率は下の表を参照ください。

Step③ 復興特別所得税を計算する

最後に、復興特別所得税を計算しましょう。復興特別所得税は、東日本大震災の復興に向けて、特別な財源を確保するために交付された「特別措置法」によって定められた税金です。期間は2013年~2037年まで。復興特別所得税は所得税額に税率をかけて割り出します。

[復興特別所得税の計算方法]

所得税額×税率(2.1%)=復興特別所得税額

パート勤務の所得税シミュレーション

では、収入が増えると所得税はどのくらいの負担になるのでしょうか。上でご紹介した計算方法を使って、実際にシミュレーションしてみましょう。なお、所得控除は基礎控除のみとして計算しています。社会保険費が発生した場合は、所得控除から社会保険料控除が引かれるため、ここで紹介している額よりも所得税が若干低くなることをご了承ください。

また、住民税や社会保険費の支払い、夫側の控除や手当に関する内容を「ポイント」にまとめたので、ぜひご参考ください。

[年収103万円の場合]

所得税 0円

復興特別所得税 0円

ポイント...所得税は発生しませんが、年収が100万円以上を超えているため住民税が発生します。社会保険は夫の扶養範囲内なので、社会保険費の負担はありません。

[年収125万円の場合]

所得税 1万1,000円

復興特別所得税 231円

ポイント...所得税が発生しますが、夫側に配偶者控除が適用されます。また、「週の労働時間が20時間以上」など一定の条件を満たした人は、夫の扶養から外れて社会保険に加入します。夫の配偶者手当の支給条件を「所得税の扶養範囲内」としている企業は、適用から外れ配偶者手当がなくなります。

[年収145万円の場合]

所得税 2万1,000円

復興特別所得税 441円

ポイント...社会保険費が給与から引かれます。また、夫の配偶者手当の支給条件を「社会保険の扶養範囲内」としている企業は、適用から外れ配偶者手当がなくなります。

[年収165万円の場合]

所得税 3万500円

復興特別所得税 640円

ポイント...配偶者控除の適用外となり、配偶者特別控除が適用されます。

[年収205万円の場合]

所得税 4万3,750円

復興特別所得税 918円

ポイント...配偶者特別控除の適用から外れます。社会保険費の負担がかなり大きくなりますが、その分、将来受け取る年金額が多くなります。

まとめ:結局、パートはどのくらい働けばよいの?

年収が200万を超えても、所得税は4万5000円程度。想像していたほど、所得税の負担が大きくないことに気付くと思います。

今回は所得税について取り上げましたが、ぜひ社会保険費や住民税も含めてパート年収について考えることをおすすめします。たとえばパートで205万円の年収がある場合、健康保険料と厚生年金を合わせた負担額は年間で30万円ほどになります。

「そんなに引かれるなら、夫の扶養範囲内で働いたほうがまし」という考える方もいらっしゃることでしょう。しかし、社会保険には、老後に受け取る年金の額が増えたり、出産手当金などが支給されるなどのメリットもあります。将来の保障のことも含めて、十分に検討して、「今後、どのくらい働けば良いのか」を決めてください

関連求人