年金受給者は確定申告不要?勘違いしやすいポイントや忘れた場合の還付申告などをご紹介

- ちょっと得する知識

- 公開日:2025年4月17日

年金受給者は確定申告をする必要がないと思っている方もいるのではないでしょうか。しかし実際には、年金受給者でも確定申告が必要な人もいます。今回は年金受給者で確定申告が必要な条件、確定申告をした方がいいケース、忘れた場合の対応についてご紹介します。年金を受給しているけれど、確定申告が必要かわからないという人は、ぜひ最後までお読みください。

この記事の目次

年金受給者でも確定申告は必要な場合がある

年金受給者のなかには、確定申告が必要な人と不要な人がいます。確定申告が必要かどうかは、以下の条件を満たしているかでわかります。

▼確定申告が必要

• 公的年金等の収入が400万円以上(2ヶ所以上ある場合は合計額)

• 公的年金等の収入が400万円以上(2ヶ所以上ある場合は合計額)かつ、公的年金等にかかる雑所得以外の所得金額が20万円以上

▼確定申告が不要

• 公的年金等の収入が400万円未満(2ヶ所以上ある場合は合計額)

• 公的年金等の収入が400万円以上(2ヶ所以上ある場合は合計額)かつ、公的年金等にかかる雑所得以外の所得金額が20万円未満

公的年金等の収入が400万円未満の人や、公的年金等の収入が400万円以上かつ、公的年金等にかかる雑所得以外の所得金額が20万円未満の人は、確定申告は不要です。例えば公的年金が400万円以上だが、株式投資で20万円以上の収入がある人は、確定申告をする必要があります。

年金受給しながら働いている場合

年金受給者のなかには、アルバイトをしている人もいるでしょう。年金をもらいながら給与も得ている場合は、確定申告が必要です。年金収入は雑所得とされており、給与所得と一緒に年末調整ができません。

そのため、年末調整だけでは年金収入が反映されず、正しい所得税額の計算ができなくなります。給与所得をもらいながら年金も受給している場合は、年末調整を受けた後に確定申告を行いましょう。

確定申告が必要か確認する方法

自身の年金受給額がわからない、確定申告が必要なのか知りたいという人に確認方法をご紹介します。年金受給額は、毎年1月頃に日本年金機構から送付される「公的年金等の源泉徴収票」を確認しましょう。源泉徴収票の支払金額が、400万円未満かつ年金以外の収入が20万円未満であれば確定申告は必要ありません。

確定申告を忘れたらペナルティが発生することも

毎年2月15日〜3月16日に行われる、確定申告の期間に必要書類などを提出し忘れた場合は、すぐに書類を作成し税務暑へ提出しましょう。確定申告の期間を過ぎても、税務署では書類を受け付けているため、受理してもらえます。

ペナルティが発生する

確定申告の期間内に申告を忘れると、ペナルティが発生します。確定申告の期間を過ぎてから提出、または納税をした場合は延滞税の対象です。原則として法定納付期限の翌日から、納付するまでの日数に応じて課されていきます。

また、確定申告を全くしなかった場合は、無申告加算税の対象です。無申告加算税は、以下の条件に応じて税率が異なります。

• 納付税額が50万円未満:10%

• 納付税額のうち50万円をこえる部分:15%

• 納付税額のうち300万円をこえる部分:25%

• 税務署からの事前通知前に自主的に申告した場合:5%

ただし、確定申告期限から1ヶ月以内に申告した場合は、無申告加算税の対象とはなりません。確定申告ができていないと気づいたら、すぐに税務署へ書類を提出して税金を納付しましょう。

還付申告

過去5年間分については、還付申告によって税額の徴収や還付を受けられます。過去5年間分で確定申告が漏れていた場合や、控除が適用されていなかった場合は、還付申告によって正しい税額で納付しましょう。支払った税金が戻ってくる場合もあるため、確定申告の対象でない年の分も、ぜひ一度確認しましょう。

年金受給者でも確定申告をした方がいい場合 8選

年金受給者で確定申告の対象外の人でも、確定申告をした方がいい場合があります。具体的に確定申告をした方がいい8つのパターンをご紹介します。

①医療費控除・セルフメディケーション税制が利用できる

年間で支払った医療費が高額な場合、確定申告によって所得控除が受けられます。年収によって、控除できる金額が異なるため、以下の年収別の計算式に当てはめて計算しましょう。

• 年収200万円未満の場合:(1年間の医療費の合計-保険料や公的給付などの補填金額)-所得の5%

• 年収200万円以上の場合:(1年間の医療費の合計-保険料や公的給付などの補填金額)-10万円

年金受給者の場合は年収が200万円未満となる場合もあるため、利用できる可能性が高いでしょう。例えば、年収が180万円だった場合、所得の5%である9万円を超える医療費が発生したら、医療費控除を利用可能です。

また、所定の健康診断や対象の市販薬の購入に、年間1万2,000円以上かかった場合はその超過分を控除できる、セルフメディケーション税制が利用できます。医療費控除は対象外でも、セルフメディケーション税制の対象となっている場合があるため、金額や要件を確認しておきましょう。なお、医療費控除は年間で200万円、セルフメディケーション税制は8万8,000円が上限です。

➁生命保険料控除・地震保険料控除が利用できる

生命保険料や介護医療保険料、個人年金保険料を支払っている人は生命保険料控除を、地震保険料を支払っている人は地震保険料控除が利用可能です。どちらの控除でも、所得税と住民税が控除されます。

生命保険料控除の場合は所得税が12万円、住民税が7万円、地震保険料控除は所得税が5万円、住民税が2万5,000円までが最大で控除されます。控除を利用するためには、毎年10〜11月頃に保険会社から届く控除証明書が必要です。

➂住宅ローン控除を利用する

住宅ローンを利用して新たに住居を購入や増改築をした場合、住宅ローン減税を利用できます。最大13年間、年末のローン残高の0.7%を所得税から控除する制度です。借入限度額は、住宅の環境性能や新築か既存住宅かによって、以下のように異なります。

| 住宅の環境性能など | 令和7年入居の借入限度額 | 控除期間 |

|---|---|---|

| 長期優良住宅・低炭素住宅 | 4,500万円 | 13年間 |

| ZEH水準省エネ住宅 | 3,500万円 | 13年間 |

| 省エネ基準適合住宅 | 3,000万円 | 13年間 |

| 長期優良住宅・低炭素住宅 ZEH水準省エネ住宅 省エネ基準適合住宅の既存住宅 |

3,000万円 | 10年間 |

| その他の住宅 | 2,000万円 | 10年間 |

住宅のリフォームをしたり、新しく家を建てた場合は利用できる可能性があるため、確認してみましょう。

④災害や盗難に遭った

災害や盗難に遭った場合、雑損控除という所得控除を利用可能です。住居や家電など生活に通常必要な資産が対象です。以下のどちらかの計算で、多かった方の金額が適用されます。

• (損害金額+災害関連支出-保険金等)-(所得額)×10%

• (災害関連支出-保険金等)-5万円

対象となるのは自然災害による被害や、盗難、横領などで、詐欺などは対象にはなりません。

⑤ふるさと納税を行った

ふるさと納税を行った場合も、確定申告が必要となる場合があります。ふるさと納税は選んだ自治体やNPO法人などに寄付を行うと、税金の控除や返礼品の受け取りができる制度です。自己負担2,000円を超える金額分が控除されますが、上限額は家族構成や年収によって異なります。

⑥配偶者と離婚や死別した

配偶者と離婚や死別をした場合、寡婦控除の対象となる可能性があります。寡婦控除は離婚や死別後に、扶養する子供がいない場合でも合計所得が500万円以下の場合に、控除が受けられる制度です。控除額は、一般寡婦控除は27万円、特別寡婦控除は35万円です。

⑦扶養親族等申告書を提出していない

年金受給者が扶養控除や配偶者控除を受けるには、「扶養親族等提出書」の提出が必要です。各種控除を受けるために必要な書類のため、提出を忘れると控除が適用されないまま税金が計算されてしまいます。控除を受けるためにも「扶養親族等提出書」の提出を忘れていたら、確定申告で正しい税金額を申告しましょう。

⑧その他還付金を受け取れる場合

年金受給者が年の途中まで会社に勤めており、年末調整を受けずに退職した場合は確定申告を行うと、支払い過ぎた税金の還付や足りない分の徴収が行われます。さらに社会保険料の控除が受けられる場合などもあるため、確定申告の必要がなくても確定申告によって得をする可能性があります。

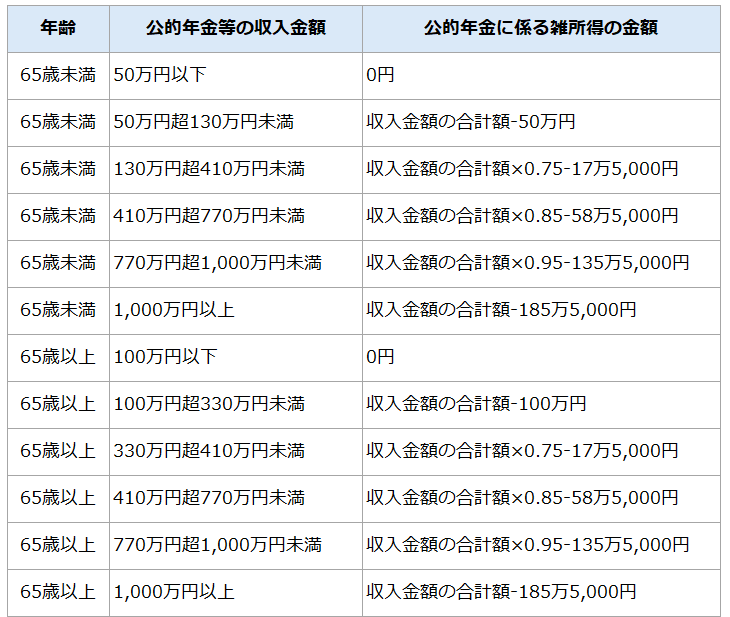

年金に対する課税額の計算方法

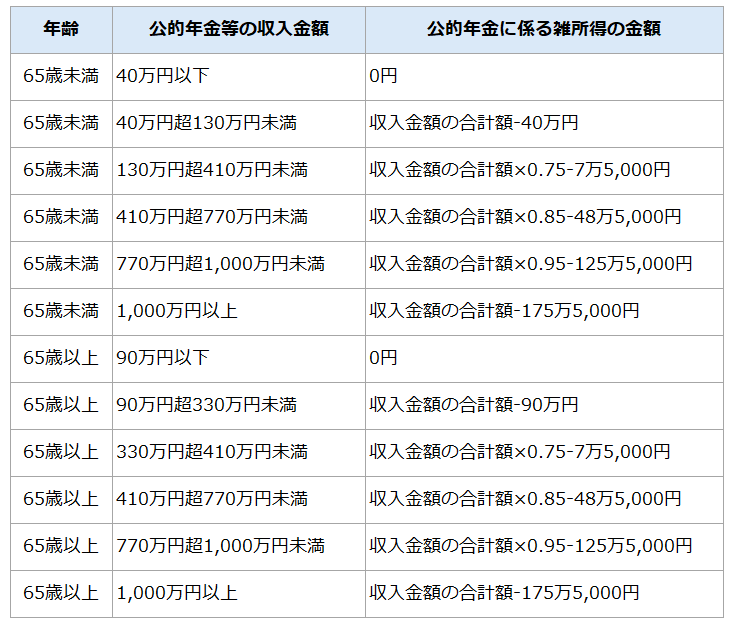

年金受給者が確定申告を行う場合、公的年金は雑所得として計算をする必要があります。計算方法は、公的年金等に係る雑所得の合計=公的年金等の収入金額の合計額×割合-控除額です。具体的な計算は、以下の表を元に行いましょう。

▼公的年金等に係る雑所得以外の所得の合計所得金額が1,000万円以下

▼公的年金等に係る雑所得以外の所得の合計所得金額が1,000万円超2,000万円以下

▼公的年金等に係る雑所得以外の所得の合計所得金額が2,000万円超

引用元:公的年金等の課税関係 国税庁

まとめ

年金受給者でも400万円以上を受け取っている場合や、公的年金以外の所得が20万円以上ある人は、確定申告が必要です。確定申告が不要な人でも、控除を利用することで税額が抑えられたり、還付金を受け取れたりといったメリットもあります。確定申告をする場合は、雑所得の計算を利用して税額を決定しましょう。