パートをしている方向け、扶養控除申告書の書き方!

- ちょっと得する知識

- 公開日:2018年10月11日

払いすぎた所得税を再計算する年末調整。その際に提出する「扶養控除申告書」という書類をご存知ですか?知らないと、戻ってくるはずだった還付金がもらえないなど、損する場合も。正しい知識を持って、家計の支えにしましょう。

この記事の目次

扶養控除申告書とは?

年末調整で提出する書類のひとつ

そもそも年末調整とは、1年間の給与所得および源泉徴収した所得税について、年末に会社が再計算し、過不足を調整する確定申告の簡易版のことを指します。年末調整を行うと、毎月、会社の給料から天引きされている所得税のうち、払いすぎていた分を還付金として受けとることができます。

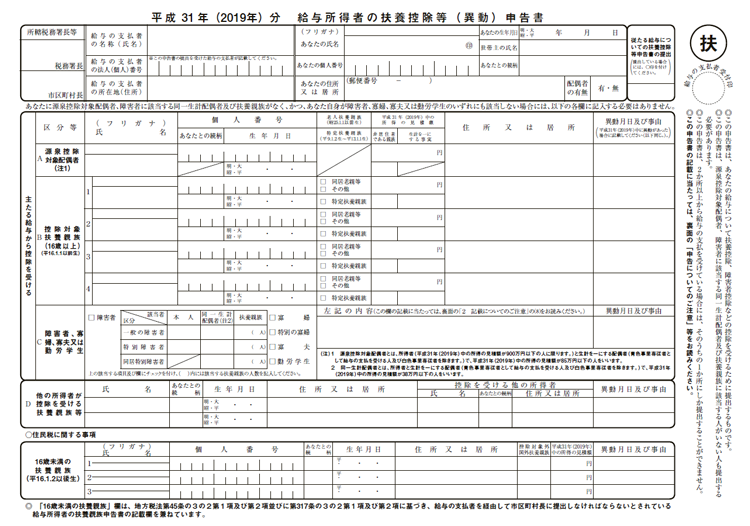

この年末調整の際、従業員が記入する主な書類に、「給与所得者の扶養控除等(異動)申告書」と「保険料控除兼配偶者特別控除申告書」があります。

このうち、今回取り上げている「給与所得者の扶養控除等(異動)申告書」とは、世帯主が扶養している家族に関して申告を行なうことで、個々の家庭の事情に合わせて税金の軽減申請をすることができる書類のことです。主な対象として、配偶者のいる人や子どものいる人、親の面倒をみている人が挙げられますが、配偶者控除や扶養控除、障害者控除(特別障害者含む)、寡婦控除(特定の寡夫含む)、寡夫控除、勤労学生控除など様々な控除の種類が存在します。

配偶者控除と扶養控除とは

税金の控除でよく知られているのが、「配偶者控除」と「扶養控除」です。

<配偶者控除・配偶者特別控除>

旦那さんがいる方で、パート職などで平成30年1月〜12月の年収が103万円以下であれば、控除内の対象者となるため、「配偶者控除」にあたります。年収が100万円以下の場合、妻の住民税がかかりませんが、130万円を越えると社会保険と年金の負担が増え、103万円超から201万円未満までは、「配偶者特別控除」によって、段階的に課税されることになっています。ですが、201万円を超えると、配偶者控除も配偶者特別控除も適用されませんので、注意が必要です。

<扶養控除>

「扶養控除」は、16歳以上の扶養親族がいる場合に受けられる所得の控除です。扶養親族とは、以下の要件の全てに当てはまる人を指します。

・配偶者以外の親族(6親等内の血族及び3親等内の姻族をいう)又は都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人であること

・納税者と生計を一にしていること

・年間の合計所得金額が38万円以下であること(給与のみの場合は給与収入が103万円以下)

・青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと

(国税庁ホームページより引用)

「納税者と生計を一にしている」の定義ですが、仕事や修学、療養などの都合で別居している場合には、余暇には同居したり、生活費、学資金、療養費などの送金が行われていれば、同一の生計とみなされます。

対象となる親族に一定の所得がある場合、パートやアルバイトなどの給与所得者なら、給料を稼ぐために必要な経費として考えられている65万円を差し引いた後の金額が38万円以下、公的年金の受給者であれば、65歳未満は70万円、65歳以上は120万円を差し引いた後の金額が38万円以下なら、扶養家族とみなされます。

また、年末時点で19歳以上23歳未満の人は特定扶養親族、70歳以上の人は老人扶養親族となり、それぞれ控除される金額は異なるので、注意が必要です。

扶養控除申告書の書き方

扶養控除申告書の入手方法は会社から貰える場合が多いですが、会社からもらえない場合は税務署のHPからダウンロードが可能です。

平成31年分給与所得者の扶養控除等(異動)申告書

詳細な書き方は以下のリンクよりダウンロードできる記載例を参照してください。

平成31年分給与所得者の扶養控除等(異動)申告書の記載例

記載について不明な点がある場合は、最寄りの税務署(源泉所得税担当)へ。また、住民税に関する事項については最寄りの市区町村へ連絡すると教えてくれます。

まとめ

働き慣れているパート先であっても、年に1度訪れる年末調整の時期になると、不慣れな書類を渡されて意味をよく理解しないまま記入を続けている人も多いものです。また、一年に一度しか記入しない書類のため、翌年には忘れてしまうことも。書き上げた後、翌年の参考にするために、コピーをとっておくのがオススメです。

書類作成をスムーズに進め、正しく控除を受け取るためにも、正確に書類の意味を理解しておきましょう。

関連求人