非正規雇用でも退職金がもらえる!?確定拠出年金の基礎知識を学ぼう

- ライフプラン・人生設計

- 公開日:2017年11月27日

「退職金は正社員のためのもの。非正規で働く場合は関係ない」そのように思っている方に知ってほしい退職金の基礎知識を紹介します。そもそも退職金とはどのようなものか。個人で継続できる仕組みや、多くの退職金をもらうための準備方法を見てみましょう。

この記事の目次

退職金はご褒美ではない!?元のルーツは江戸時代の「のれん分け」制度

多くの方は退職金とは、「長く働いたことに対する功労金」というイメージを持っているかもしれませんが、それは誤りです。

もともと退職金のルーツになっている制度は江戸時代の「のれん分け」だと言われています。

長年働いた奉公人に報いるために屋号を使うことを認め、いくばくかの開業資金を与えて独立させる。この江戸期のしきたりが、現代の退職金制度を形作っているのです。

加えて、長く働けば働くほど支払われる金額が多くなる傾向のため、「長く働いたことに対する功労金」や「ご褒美」と誤解してしまうのも無理はないかもしれませんが、そもそもの退職金の正しい捉え方は「給与の後払い」なのです。

コツコツと積み立てていく「退職金」の本質とは?

毎月の給与から少しずつ会社が積立を行うことで、退職時にまとめて支給するのが「退職金」の性質。そのため、「自分のお給料の一部を会社に預けて、将来的に受け取る仕組み」と考えるのが厳密な定義といえます。

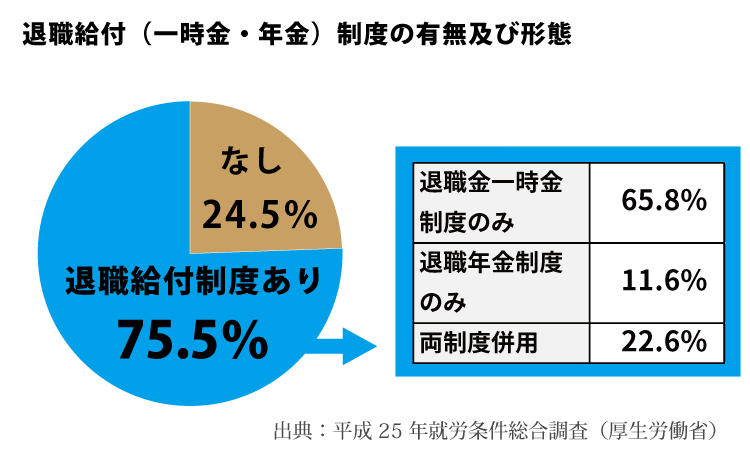

退職金は「日本企業の代名詞」という印象がありますが、データを見てみると退職給付制度を設けている企業は全体の75%にとどまっています。

企業規模別にみると、1,000人以上が93.6%、300~999人が89.4%、100~299人が82.0%、30~99人が72.0%と、規模が大きいほど退職給付(一時金・年金)制度がある企業割合が高くなっていることがわかります。

さらに、退職給付(一時金・年金)制度がある企業について、制度の形態別をみていくと、「退職一時金制度のみ」が65.8%、「両制度併用」が22.6%、「退職年金制度のみ」が11.6%となっており、一時金の支払が主流であることが見て取れます。

なお、「自分がどれくらい退職金をもらえるのかわからない」という方へ。

従業員が10名以上いる企業では、退職金制度を設ける場合は就業規則においてその支給を明文化しなければならないため、自分がどれくらい退職金を支給されるかは一度確認しておくことをオススメいたします。

退職金を支払うのは退職時じゃなくても問題ない!?退職金前払い制度

ちなみに、会計上の退職金は「退職給付債務」という名目となり、会計上において「退職金」は会社にとって、社員に対して負っている「債務」という位置づけとなります。

そのため、退職給付債務を持ちたくない企業や、一千万円を超えるような高額な退職金を一括で用意しなければならないリスクを避けたい企業は「退職金前払い制度」を導入しているところもあります。

この場合、通常退職金として受け取るお金を毎月給与に上乗せで支給、退職金代わりに勤務中に受け取っていく仕組みとなります。

一見、毎月の支給額が多くなるためお得感はありますが、月々の給与として支払われた場合は税金を引かれるほか、社会保険料もその分上乗せに。

さらに、企業にとっても従業員にとっても支出が多くなってしまうというデメリットがあります。

反面、退職金として一時金で支給される場合は税の減免措置があるため、ほとんど税金がかからないという従業員側のメリットも存在しており、多くの企業が一時金での支払を制度として取り入れています。

「確定拠出年金」という選択肢

退職金を前払いしても問題ないにも関わらず多くの会社が後払い制度をとっているのは、社員の老後の生活をサポートしていく意味合いがあります。

全てを前払いのお給料として渡してしまうと、使い切ってしまう社員も出てくるでしょう。そこで会社が代わりに一定額ずつ毎月徴収、コツコツと老後資金を貯めてくれるイメージです。

1社で生涯ずっと働き続けるならば全く問題ないのですが、1度は転職を経験する方が多い時代です。転職したらまた1から積み立てをはじめる、ということを繰り返していたら、いつまでたっても老後資金が溜まりません。

そこではじまったのが「確定拠出年金」という仕組みです。社外の個人口座に積み立てする資産形成手段であり、転職した先でもそのまま運用を継続できます。社外に積み立てする方式なら、会社にもしものことがあっても個人の資産として残るところも安心感が強い理由でしょう。

運用手法にも特徴があって、よりリスクが高い商品を選択、パフォーマンスを追求することもできます。「拠出」する金額が決まっていて、いくら受け取るかは運用成果によることから「確定拠出」年金という名称です。

企業側が非正規労働者に退職金を用意するケースも!

退職金が積み立てという性質を持つなら、非正規労働者に対しても同様の取組みができるはずです。実際に飲食大手企業が月給の10%以内・1000円~2万円という条件のもと、退職金としての積み立て制度を導入しました。

積み立てたお金に会社が100円ずつ上乗せ、会社を辞めるまでに確定給付企業年金として運用、退職金として支給する仕組みになっています。

これは、退職に向けた資産形成を求める非正規労働者の声から産まれた制度であり、本社で働く方はもちろん、フランチャイズ加盟店のアルバイトも参加できる仕組みです。非正規労働者に対する退職金という概念は同業種でも新しく、待遇向上によって雇用安定を図るねらいもあるでしょう。

労働力を求める企業のニーズが福利厚生としての退職金積み立てにつながり、功を奏した事例といえます。

個人型確定拠出年金で退職金を用意すれば、老後の生活も憂い無し!

確定拠出年金には個人で加入する商品もあり、「個人型確定拠出年金」と呼ばれています。会社として非正規労働者に退職金を用意する仕組みがなくても、個人的に積み立てを進めることはでき、老後により豊かな生活を送るサポート手段となるでしょう。

個人型確定拠出年金には月額6万8000円までの掛け金を拠出でき、毎月コンスタントに積み立てをして、老後に備える流れです。国民年金基金連合会の発表によると毎月5000円~9000円の掛け金で継続している方が多く、所得が不安定になりやすい年金の1号被保険者であっても無理がない金額をコツコツ積み立てている様子が読み取れます。

ただ、最高月額の6万5000円〜6万8000円水準を積み立てる方も一定数おり、退職金の代わりとして正社員に準じた積極的な取組み姿勢が見られるところにも注目しましょう。

毎月6万8000円を10年間積み立てたとしても、6万8000円×12ヶ月×10年=8,160,000円と軽視できない金額になります。個人型確定拠出年金の運用先には定期預金、貯蓄型の保険商品といった比較的リスクが低い運用先もあって、受け取る金額をコントロールしていくことも可能です。

なお、一時金として受け取る場合には、積み立てた期間を勤続年数とみなして退職所得控除の対象にも入ってきます。

まとめ

非正規社員だから退職金がない、と嘆くのではなく、選択肢を広げてみると自分のために資金準備をすることは可能です。所得状況に関わらず自由に積立金額を設定できることから個人型確定拠出年金のほうが有利と考えることもでき、まとまった退職金を希望する方にとっては利便性が高い仕組みでしょう。

大切なのは、退職金の概念を今一度見直して、自分なりに老後の準備を進めることです。「給与の中からコツコツと積み立てていくもの」と考え直して、前向きな老後のライフプランニングをはじめてみましょう。